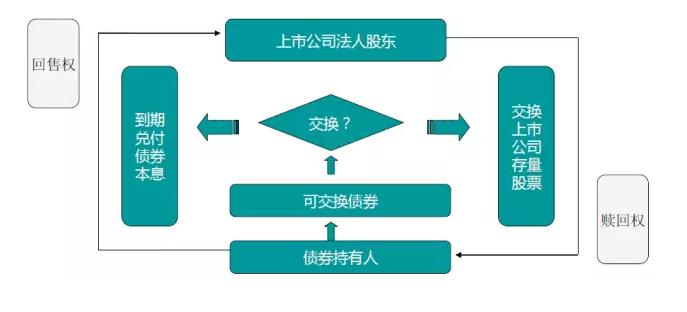

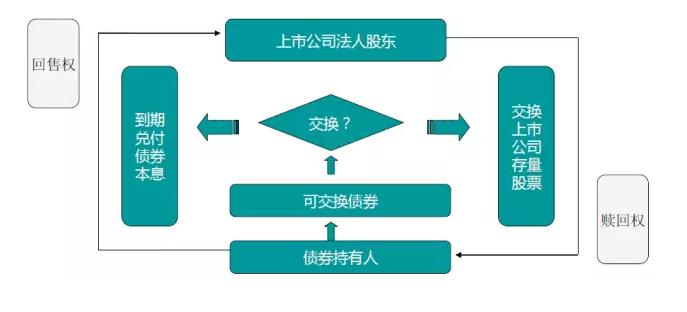

私募可交换债是指上市公司的股东依法面向合格投资者,以非公开方式发行、在一定期限内依据约定的条件可以交换成该股东所持有的上市公司股份的公司债券,同时具有债券和股票两种性质,既可充当融资工具,也可以用作原股东减持的工具,实际上就是一种内嵌期权的金融衍生工具。

现阶段,私募可交换债供需两旺,预计2017年市场将持续升温,发行规模可达3000亿。我们预计:2017年股市将会更活跃,有利于提升可交换债换股可能性及换股收益率;随着2017年资金边际收紧趋势的蔓延,可交换债票息有望走高;同时,由于上市公司股东发行动机的多元化发展趋势,项目定制化比例将增大,双方博弈将更加激烈。可交债以其进可攻、退可守的产品特点,将在2017年继续其黄金投资期。

一、私募可交换债发行情况回顾:市场井喷

自13福星债发行起,市场上共计发行私募可交换债82支。2013年仅有1支可交换债发行,2014年也仅有4支,但是从2015年开始,可交换债项目开始明显增多且放量,共计发行17支,2016年以来,私募可交换债经历了一轮爆发期,发行频率显著提升,截止年底,发行总数已达64支,全年发行总规模超过595亿元。

比较历年发行数据,2016年共发行64支,发行数目同比增长122%;票面利率总体呈下降趋势,2016年平均票面利率为4.19%,同比下降30.17%。

分析2016年发行情况:从债券存续期来看,2-3年期债券是2016私募可交换债的主流,共发行55支,占比高达91%;票面利率来看,大体上与债券存续期限负相关性,主要是由于期限越长,换股期越长,此时看涨期权更值钱,导致票面利息更低。

二、私募可交换债前景展望:继续黄金投资期

1. 市场规模有望突破3000亿元

我们掌握的数据显示,目前私募可交换债市场处于前期筹备状态的项目数量众多,市场潜在空间大,项目储备十分丰富,而目前私募可交换债的市场规模还不能满足大体量资金的要求,2017年市场规模继续扩大将是必然趋势。

从供给端来讲,因其能够灵活的满足上市公司股东融资、定增、减持等资本运作方面的需求,上市公司股东发行可交换债意识逐步增强,项目供给急速增加。作为标准化产品,私募可交换债降低了融资成本,广受发行人青睐。从替代大宗减持、股权质押等非标准化业务的角度来看,2016年前三季度共发生9900次大宗交易,涉及资金4300亿元;共发生6216次股权质押,参考市值大约为1.5万亿元。由此估算,潜在的由大宗交易或股权质押转为私募可交换债发行的规模可上万亿。同时,伴随着再融资新规出台,拟以定向增发来进行融资的上市公司将受到政策面的约束,部分计划内的定增或将搁置,而可交换债将成为大量上市公司融资的新工具。

从需求端来讲,越来越多的投资者将目光转向了可交换债市场。作为标准化产品的私募可交换债使得债券投资者可在风险与收益间获取平衡,在风险可控的同时还可分享权益类市场红利,投资者动力十足,包括银行理财在内的潜在资金量非常庞大。从去年多支私募可交换债公开簿记时火爆的投标倍数可以看出,目前市场对私募可交换债需求非常旺盛。

综上,在供需两旺的环境下,可交换债市场容量将急剧扩大:2015年近300亿元,2016年近800亿元,2017年有望突破3000亿元。

2. 股市活跃利于换股

结合我们对2017年全年股票市场的展望,综合经济基本面、流动性、政策面、风险偏好等要素分析,我们认为2017年股市将比2016年活跃的多,下行风险可控,将在震荡中逐步走出底部区域。

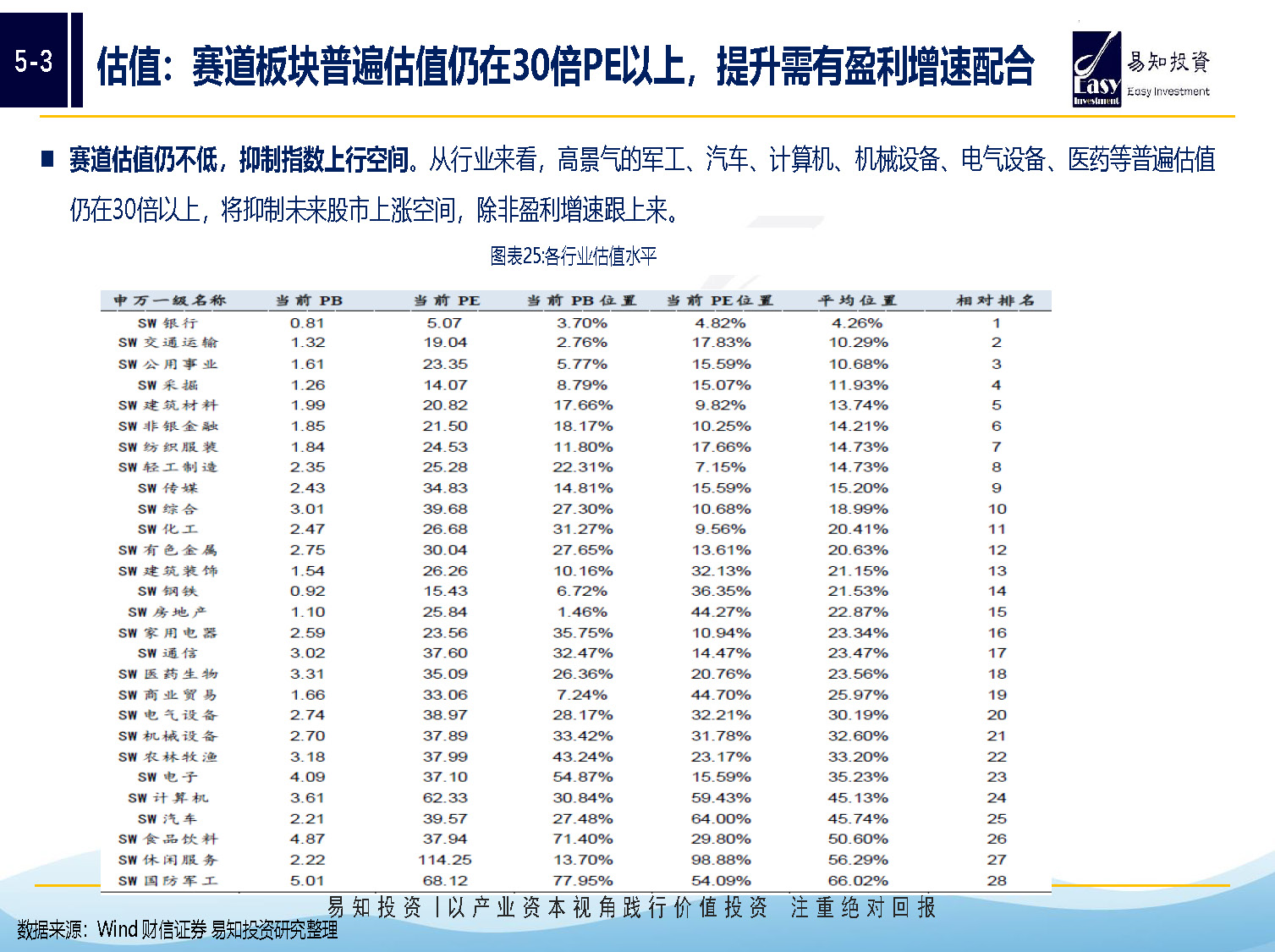

经济基本面来看,2016年国内生产总值同步增长6.7%,我们认为2017年中国经济走势有企稳回升迹象,对股市有一定的支撑作用;流动性方面,虽然“边际”阶段性收紧,但大环境仍然宽松,将是2017年股市运行的主要驱动力;政策面来讲,“十九大”召开在即,监管方维稳动机强烈,且股灾后国家队已深入介入市场,资金雄厚、维稳力量强大、有能力有效控制股市下行风险;风险偏好方面,十八届六中全会确立党的核心之后,政治经济改个的不确定性已大大降低,有助于提升市场风险偏好;估值水平方面,随着2015年6月的股灾、2016年初的“熔断机制”及全年调整,A股整体估值水平有较大回落,高估风险的释放为股市带来了一定的吸引力。

股市活跃度提高,将大大提高可交换债换股概率,有利于投资者获取超额换股收益。

3. 票息有望走高

2017年资金边际收紧趋势明朗,将提高债券投资收益率,有利于可交换债票息的逐渐走高。

其一,去年12月美联储加息靴子落地,17年预期加息3次,为目前各国宽松的货币政策带来了紧缩感;其二,国内金融市场“去杠杆”仍是政策主旋律,;其三,央行在春节前后两次“加息”,分别上调了公开市场逆回购操作利率10个基点及常备借贷便利(SLF)利率10个基点,边际收紧趋势明显。

资金面边际收紧,可交换债的票息有望走高,债券投资收益率将提升。

4. 定制化项目比例将增加

由于私募可交换债并不存在一个标准化格式,使得越来越多的定制化项目出现在市场上。

现阶段市场上大多数定制化产品为偏股型可交换债。首先,定制化产品可以减少交易成本,且将较大概率出现创新型条款,如强制下修条款等,来平衡发行人与投资者的诉求;其次,上市公司股东发行可交换债的动机将更多元化,越来越多的发行人需要实力投资者一对一对接;最后,投资者与发行人的成功对接往往都伴随着投资者提供的一系列附加增值服务,例如后续市值管理等,满足发行人或上市公司进一步发展需求。

由此可见,可交换债的定制化比例将继续提高,而发行人与投资者双方博弈也将更加激烈。

基于以上几点分析,结合可交换债进可攻、退可守的特性,我们认为:在股市活跃度提升的背景下,股票价格上涨,可交换债换股概率将被大大提高,投资者将获取股票上涨的超额收益;如若股票价格下跌,投资者则可持有到期,按照票面利率和到期补偿利率收取回报,结合上文“可交换债票息有望走高”的分析,持有到期也是投资者较好的选择,可以低风险获取较高债息收益。综上,2017年可交换债市场将继续黄金投资期!

追涨杀跌是股票二级投资者的人性弱点,难以克服,是影响投资收益的痼疾,但可交换债则不然,一方面,“下跌持债、上涨换股”的机制优势使投资者可以主动克服追涨杀跌;另一方面,换股锁定期(至少6个月以上)可以被动帮助投资者避免追涨杀跌。在股市底部区域以及主升浪期间,可交换债的这一优势尤为明显,从容心态可以让投资者充分享受股价上涨收益,避免盲目止损和提前下车。

追涨杀跌是股票二级投资者的人性弱点,难以克服,是影响投资收益的痼疾,但可交换债则不然,一方面,“下跌持债、上涨换股”的机制优势使投资者可以主动克服追涨杀跌;另一方面,换股锁定期(至少6个月以上)可以被动帮助投资者避免追涨杀跌。在股市底部区域以及主升浪期间,可交换债的这一优势尤为明显,从容心态可以让投资者充分享受股价上涨收益,避免盲目止损和提前下车。

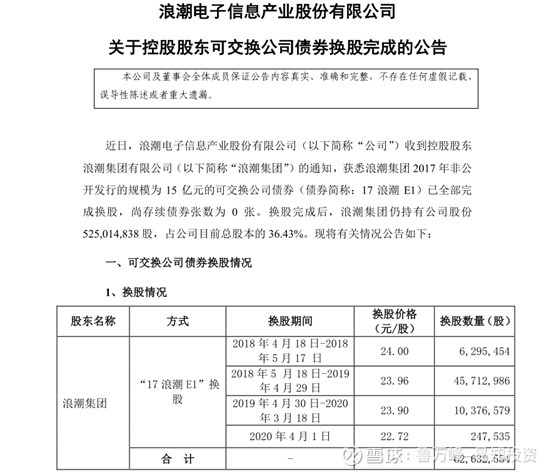

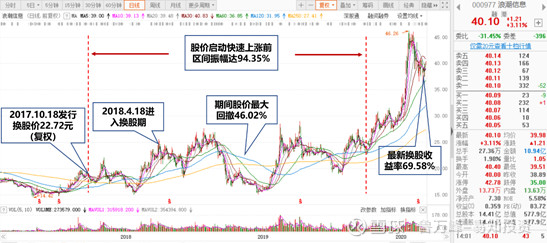

又一个可交换债的赚钱案例袭来:浪潮信息(000977)可交换债换股已经全部完成,平均换股收益率69.58%,最高达到93.56%,再次将可交换债“进可攻、退可守”的投资优势表现地淋漓尽致:1)相比于二级市场,可交换债可以避免净值大幅回撤、选时难题、仓位困扰和追涨杀跌人性弱点,投资者无需跟随股价波动提心吊胆;2)相比于定增,可交换债在6个月锁定期结束后可以随换随卖,心态从容,对股价冲击较小,而定增在解禁后大量筹码同时暴露在二级市场,容易踩踏,对股价冲击较大。2020年4月3日浪潮信息(000977)公告,其大股东(浪潮集团有限公司)发行的可交换债已全部完成换股,最新换股收益率达到69.58%,最高换股收益率达到93.56%,由于可交换债没有亏损风险,因此如果考虑风险调整后收益,效果更为可观。

又一个可交换债的赚钱案例袭来:浪潮信息(000977)可交换债换股已经全部完成,平均换股收益率69.58%,最高达到93.56%,再次将可交换债“进可攻、退可守”的投资优势表现地淋漓尽致:1)相比于二级市场,可交换债可以避免净值大幅回撤、选时难题、仓位困扰和追涨杀跌人性弱点,投资者无需跟随股价波动提心吊胆;2)相比于定增,可交换债在6个月锁定期结束后可以随换随卖,心态从容,对股价冲击较小,而定增在解禁后大量筹码同时暴露在二级市场,容易踩踏,对股价冲击较大。2020年4月3日浪潮信息(000977)公告,其大股东(浪潮集团有限公司)发行的可交换债已全部完成换股,最新换股收益率达到69.58%,最高换股收益率达到93.56%,由于可交换债没有亏损风险,因此如果考虑风险调整后收益,效果更为可观。 浪潮信息(000977)大股东在2017年10月18日发行了可交换债“17浪潮E1”,规模为15亿元,最新换股价22.72元(复权),综合票息2.6%(含补偿到期),发行6个月后该可交换债于2018年4月18日进入换股期,期间投资者随换随卖陆续退出,于2020年4月1日全部完成换股。按4月2日成交均价38.53元计算,最新换股收益率达到69.58%,换股期最高换股收益率达到93.56%。

浪潮信息(000977)大股东在2017年10月18日发行了可交换债“17浪潮E1”,规模为15亿元,最新换股价22.72元(复权),综合票息2.6%(含补偿到期),发行6个月后该可交换债于2018年4月18日进入换股期,期间投资者随换随卖陆续退出,于2020年4月1日全部完成换股。按4月2日成交均价38.53元计算,最新换股收益率达到69.58%,换股期最高换股收益率达到93.56%。 实践又一次表明,可交换债相较于股票二级和定增具有明显优势:

实践又一次表明,可交换债相较于股票二级和定增具有明显优势:

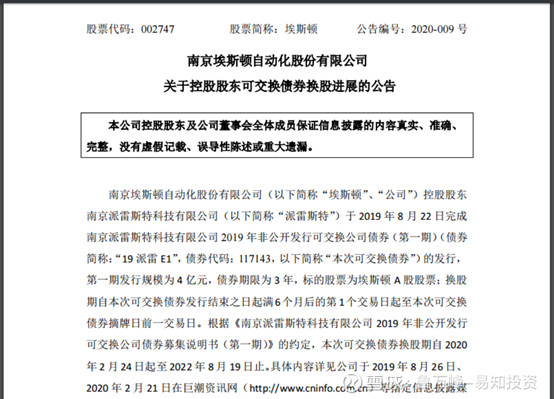

可交换债(简称EB)的优势是可以“股价下跌持债、股价上涨换股”,因此“进可攻退可守”,如果说熊市中可交换债更多体现了安全性,那么随着股市回暖,其进攻性也得以体现,换股成功率、换股收益明显提高,换股等待期也已由熊市中的1-2年明显缩短至1年以内。以目前正在换股的埃斯顿(002747)可交换债为例,大部分投资者在6个月锁定期后第一个交易日就选择了换股退出,换股收益率达41.37,年化收益率超80%,并且单日换股数量占总股本比例达到4.04%,并不受减持新规影响。

可交换债(简称EB)的优势是可以“股价下跌持债、股价上涨换股”,因此“进可攻退可守”,如果说熊市中可交换债更多体现了安全性,那么随着股市回暖,其进攻性也得以体现,换股成功率、换股收益明显提高,换股等待期也已由熊市中的1-2年明显缩短至1年以内。以目前正在换股的埃斯顿(002747)可交换债为例,大部分投资者在6个月锁定期后第一个交易日就选择了换股退出,换股收益率达41.37,年化收益率超80%,并且单日换股数量占总股本比例达到4.04%,并不受减持新规影响。

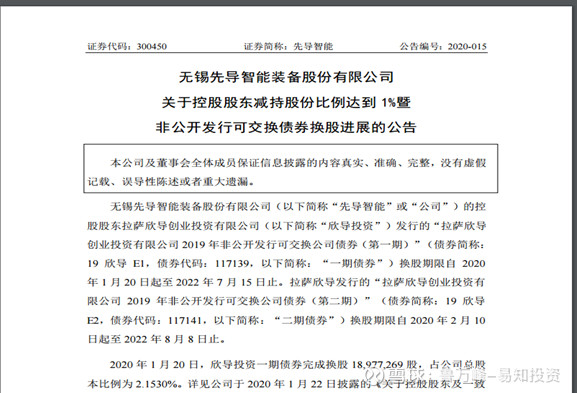

随着股市回暖,可交换债(EB)的换股成功率、换股收益明显提高,换股等待期也已由熊市中的1-2年明显缩短至1年以内。以目前正在换股的先导智能(300450)可交换债为例,6个月锁定期后就已实现换股退出,最新换股收益率达44.28%,年化收益率90%。

随着股市回暖,可交换债(EB)的换股成功率、换股收益明显提高,换股等待期也已由熊市中的1-2年明显缩短至1年以内。以目前正在换股的先导智能(300450)可交换债为例,6个月锁定期后就已实现换股退出,最新换股收益率达44.28%,年化收益率90%。